Роль индикаторов в многофакторной модели валютного рынка

В условиях глобализации и мировой интеграции прогнозирования валютного курса с помощью фундаментальных данных становится непростой задачей для основных участников валютных отношений. Существование значительного количества новых теорий в области валютного рынка приводит к разногласиям в оценке событий и макроэкономических факторов, которые принимаются инвесторами, банками и другими агентами международного валютного рынка. Как следствие, возникает чрезмерная волатильность и непредсказуемость курса обмена валют в определенных промежутках времени.

Для выхода из подобных ситуаций, а также для улучшения точности прогноза используется инструментарий технического анализа, концентрируется, в первую очередь, на самой динамике валютного курса, а не на факторах, приведших к его сдвигам.

Одним из методов прогнозирования обменного курса является применение технических фрактал индикаторов, которые через математическую обработку ценовой информации позволяют предвидеть курс обмена валют как в краткосрочном, так и в долгосрочном периодах.

Прогнозирование валютного курса является динамичной задачей. Именно поэтому ее нужно рассматривать в контексте определённых формул. Значительная волатильность и изменчивость валютного курса снижает эффективность любой многофакторной модели, которая стремится формализовать процесс прогнозирования курса обмена валют.

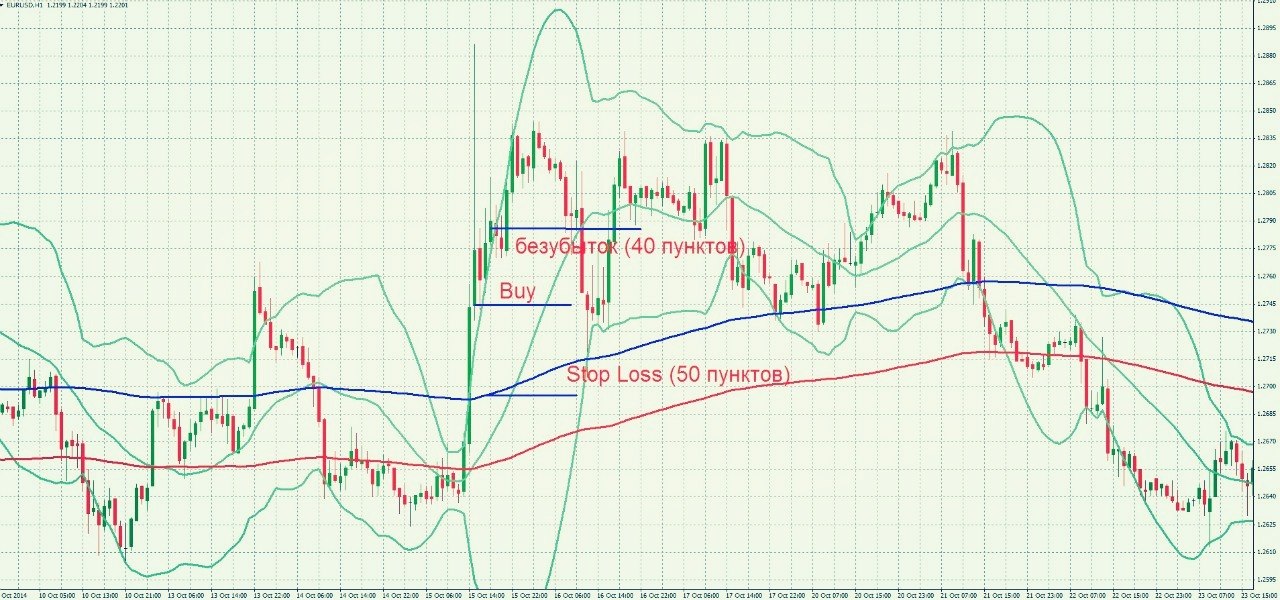

Создание динамической визуальной модели, основывается на техническом анализе и использует элементы фундаментального анализа является, по мнению специалистов, наиболее перспективной.

Технические индикаторы, такие, как индикатор xprofuter, являются эффективным способом прогнозирования валютного курса. В то же время, существуют определенные особенности их использования, игнорирование которых приводит к уменьшению эффективности прогноза в целом.

Применение технического индикатора RSI основывается на достижении и пересечении линий перекупленности (70%) и перепроданности (30%).

Привлечение других инструментов технического анализа (фракталы, скользящие средние, линий сопротивления и поддержки) для более точной идентификации зон разворота тренда и коррекций является неотъемлемой составляющей создания объективной динамической модели прогнозирования курса обмена валют.

Индекс относительной силы при определенных условиях (пребывание между линиями перекупленности и перепроданности) не дает возможности эффективно спрогнозировать обменный курс на заданном таймфрейме. Для решения проблемы используется принцип снижения таймфрейма (уменьшение периода формирования одной свечи на свечном графике). В таком случае чувствительность индикатора возрастает, что позволяет делать прогноз по валютной паре.

Использование трендовых индикаторов (полосы Боллинджера, индикатора roc и других) в сочетании с классическими инструментами технического анализа дает лучшие условия для прогнозирования валютного курса. Достижения курсу обмена валют одной из границ индикатора является свидетельством возможной коррекции или изменения направлении тренда.

Динамическая модель, основанная на элементах технического анализа и фундаментальных данных, отражает динамику валютного курса в наиболее удобный способ, позволяющий увеличить эффективность прогноза.